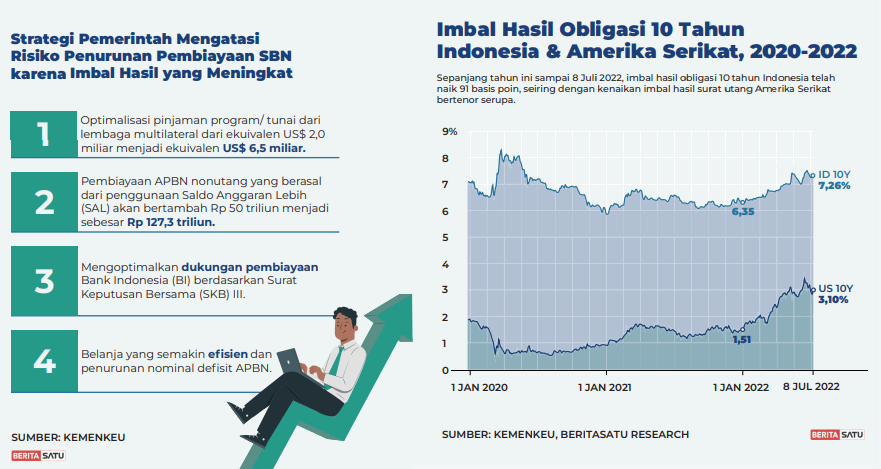

JAKARTA – Pemerintah menyiapkan alternatif pembiayaan Anggaran Pendapatan dan Belanja Negara (APBN) 2022 untuk mengantisipasi peningkatan imbal hasil (yield) Surat Berharga Negara (SBN), menyusul ketidakpatian global yang belum mereda. Alternatif pembiayaan itu meliputi optimalisasi penarikan pinjaman program dari lembaga multilateral, dukungan pembiayaan Bank Indonesia (BI) berdasarkan Surat Keputusan Bersama (SKB) III, serta pembiayaan nonutang terutama dari Saldo Anggaran Lebih (SAL).

Terkait optimalisasi penarikan pinjaman program dari lembaga multilateral, kalangan ekonom mengingatkan agar pemerintah tidak mengulang kesalahan pada era sebelum krisis moneter 1998, yakni saat utang bilateral dan multilateral mendominasi dengan ikatan ketat, bahkan diwarnai intervensi. Bila memang hal itu kini harus dilakukan, pinjaman tersebut harus bebas dari ikatan politik, mampu memberikan transfer teknologi, menyerap tenaga kerja, dan menggunakan bahan baku lokal. Pada 1998, komposisi utang luar negeri (ULN) Indonesia—meliputi utang bilateral dan multilateral— terhadap total utang pemerintah mencapai 82% dan sisanya dalam bentuk surat utang. Setelah itu, komposisi ULN Indonesia terus berkurang menjadi 45% pada 2008, dan menyusut menjadi 11,6% pada tahun ini. Sebaliknya, komposisi surat utang terhadap total utang pemerintah saat ini mencapai 88,4%. Sementara itu, berdasarkan Peraturan Presiden (Perpres) Nomor 98 Tahun 2022 tentang Perubahan atas Perpres Nomor 104 Tahun 2021 tentang Rincian Anggaran Pendapatan dan Belanja Negara Tahun Anggaran (TA) 2022, kebutuhan pembiayaan APBN 2022 dari utang adalah sebesar Rp 943,7 triliun. Ini terdiri atas SBN (neto) sebesar Rp 961,4 triliun, pinjaman luar negeri (neto) sebesar negatif Rp 19,5 triliun, dan pinjaman dalam negeri (neto) sebesar Rp 1,8 triliun.

Pada semester I-2022, realisasi pembiayaan utang mencapai Rp 191,9 triliun atau 20,3% dari target Perpres Nomor 98 Tahun 2022 yang sebesar Rp 943,7 triliun. Realisasi pembiayaan utang ini terdiri atas SBN (neto) Rp 182,4 triliun, pinjaman luar negeri (neto) Rp 7,7 triliun, dan pinjaman dalam negeri (neto) Rp 1,8 triliu. Dengan realisasi penerbitan SBN yang baru Rp 182,4 triliun ini, pemerintah berarti masih harus menerbitkan SBN Rp 779 triliun atau 81,02% dari total pagu Rp 961,4 triliun. Semua ini tidak lepas dari backloading strategy yang dipilih pemerintah. Sementara itu, dalam beberapa lelang SBN/SBSN (Surat Berharga Syariah Negara) sejak akhir Mei 2022 yang digelar Kemenkeu, penawaran yang dimenangkan selalu di bawah target indikatif karena investor menghendaki imbal hasil (yield) yang lebih besar. Sebagai contoh, lelang surat utang negara (SUN) pada 5 Juli lalu, dari total penawaran yang masuk sekitar Rp 25,98 triliun, yang dimenangkan hanya Rp 13,8 triliun. Padahal, target indikatif yang ditetapkan Kemenkeu sebelumnya adalah Rp 15 triliun hingga Rp 22,5 triliun. Pada leleng tersebut, untuk SUN tenor 10 tahun, permintaan yield tertinggi yang masuk mencapai 7,55%, sedangkan terendah 7,24%. Namun, yield rata-rata tertimbang yang dimenangkan adalah 7,32%, masih di bawah rekor yield SUN tertinggi selama semester I-2022 yang mencapai 7,53%. Dengan perkembangan ini, Kemennterian Keuangan menetapakan outlook yield SUN 10 tahun berada di kisaran 6,85% – 8,42%. Sikap investor SBN ini juga tergambar dari publikasi Perkembangan Indikator Stabilitas Nilai Rupiah Bank Indonesia (BI), Jumat (8/7/2022), yang menyebutkan bahwa arus keluar modal asing (capital outflow) terus berlanjut. Berdasarkan data transaksi periode 4 – 7 Juli 2022, total arus keluar modal asing dari pasar keuangan domestik mencapai Rp 6,2 triliun. Nilai ini meliputi Rp 3,54 triliun dari pasar SBN dan Rp 2,66 triliun dari pasar saham.

Sumber: Investor Daily (11 Juli 2022)

| Saham | 07-10-2021 | 08-10-2021 | (+/-) |

|---|---|---|---|

| ASII | 5,700.00 | 5,900.00 | 3.389% |

| BBCA | 35,800.00 | 36,450.00 | 1.783% |

| UNVR | 4,830.00 | 4,760.00 | -1.47% |